Comment placer son argent au Canada ?

Récemment arrivé au Canada avec vos économies ? Suffisamment d’argent pour mettre de côté ? Le Canada offre de nombreux avantages en termes de placements financiers et d’optimisations fiscales…

Mini-guide de l’argent au Canada

Lorsque l’on s’installe au Canada, on ne se focalise pas forcément sur les meilleures façons d’économiser ou de placer son argent. C’est une erreur majeure qui peut coûter des milliers de dollars ! Voici quelques conseils que j’aurais aimé avoir en arrivant…

Les impôts : maximiser les dispositifs pour payer beaucoup moins

Pour un nouvel arrivant, la première chose à faire pour économiser énormément d’argent et de trouver un vrai comptable. Quelqu’un qui connait le code sur le bout des doigts et en profondeur. En effet, le Canada est sur le modèle américain pour les taxes : il existe de nombreuses dispositions pour réduire la charge des taxes, et on s’attend à ce que vous optimisiez vos impôts – ce qui n’est pas si naturel pour un français par exemple.

Le Canada offre 3 dispositions essentielles à ne pas négliger : le CELI (TFSA en anglais), le REER (RSSP en anglais) et l’absence de taxes lors de la revente d’une résidence principale. Maximiser ces 3 dispositifs vous rapportera beaucoup d’argent !

CELI / TFSA – pour les placements agressifs

Le CELI est un régime enregistré auprès de l’administration. On peut ouvrir 1 ou plusieurs comptes enregistrés, dans une ou plusieurs institutions financières (banques, brokers…), qui constitueront votre CELI. Sur ce CELI, vous pouvez déposer de l’argent. Chaque année le gouvernement annonce le montant maximum qu’il est possible de transférer vers le CELI (6 000$ par exemple en 2020), et on cumule chaque année depuis la création du CELI, donc autour de 75 500$ en 2021 si vous n’avez jamais ouvert de CELI.

Cet argent, vous pouvez acheter des actions en bourse ou d’autres produits financiers au sein de votre CELI… et les gains ne sont pas taxables. C’est donc un dispositif à saturer le plus rapidement possible.

Attention cependant, les impôts n’apprécient pas les comptes CELI trop performants : ne pas day trader ni utiliser des choses avancées comme les options par exemple. En cas de contrôle, il faut pouvoir prouver que vous avez investi dans un produit X, et qu’au fil des ans les gains se sont accumulés. Cela dit, il existe de très nombreux ETF ou stock très rentable qu’on peut utiliser. Le CELI est donc réservé aux actions « hot » à forte croissance ! N’allez pas y mettre des bonds par exemple. Surtout mettez y des choses que vous allez garder, que vous n’allez pas revendre à perte –> lorsque vous vendez à perte dans un CELI, « l’espace » perdu du max autorisé est définitivement perdu. Pensez donc long terme et trouvez le bon équilibre entre risque et croissance pour profiter de vos gains sans payer 1 seul dollar dessus !

REER / RSSP – pour baisser votre tranche imposable

Pour comprendre la puissance du REER, il faut déjà comprendre le système d’imposition au Canada. Comme en France, il marche par tranche…

Rappel – tranches imposables au Fédéral :

| Tranche de revenu au fédéral | |

| 48 535$ premiers dollars (premiers 48K) | 15% |

| Plus de 48 535 $, jusqu’à 97 069 $ (soit 48K de plus) | 20,5% |

| Plus de 97 069 $, jusqu’à 150 473 $ (soit 53K de plus) | 26% |

| Plus de 150 473 $, jusqu’à 214 368 $ (soit 63K de plus) | 29% |

| Plus de 214 368 $ | 33% |

Comment ça marche ?

Exemple : imaginons que votre revenu imposable était de 50 000 $.

Vous payeriez 15 % sur le montant qui ne dépasse pas 48 535 $, c’est-à-dire 7 280,25 $.

Vous payeriez 20,5 % sur le montant qui dépasse 48 535 $, mais ne dépasse pas 97 069 $, c’est-à-dire 300,33 $.

L’impôt fédéral total à payer serait de 7 580,58 $.

Tranches imposables pour le Québec (même système mais tranches différentes) :

| Tranche de revenu au Québec | |

| 44 545$ premiers dollars (premiers 44K) | 15% |

| Plus de 44 545 $, jusqu’à 89 080 $ (soit 44K de plus) | 20% |

| Plus de 89 080 $, jusqu’à 108 390 $ (soit 19K de plus) | 24% |

| Plus de 108 390 $ | 25,75% |

Au Canada, on paye donc l’impôt 2 fois, au fédéral et au Québec. Imaginons 4 cas de figure avec 4 niveau de revenus :

Plusieurs constats :

- Les impôts augmentent rapidement dès qu’on dépasse la tranche de revenu autour de 50 000$ et croît très rapidement après 100 000$.

- Par simplicité, on peut facilement raisonner en palier de 45K$ pour calculer rapidement là où on se trouve

L’intérêt du REER

Le REER est aussi un compte enregistré (vous pouvez avoir plusieurs comptes dans plusieurs établissements, mais il forme en commun votre REER). Il permet de transférer le moindre d’entre ; soit 18% de votre salaire, soit le montant max annuel établi par le gouvernement annuellement (par exemple 27 230$ en 2020).

L’Argent que vous mettez dans votre REER est retiré de votre total imposable. Par exemple, si vous gagnez 150 000$ et que vous maximisez votre contribution : 150 000 – 27 000 (18% du revenu) –> votre nouveau revenu imposable est 123 000$…

Soit une baisse d’impôts de 13 500$… potentiellement chaque année !

Avec le REER, on paye plus loin sur la route, et à un meilleur taux…

L’argent mis de côté dans un REER peut servir à acheter des actions par exemple, qui vont croîtrent années après années… car pour être pleinement rentable, il ne faut pas « casser » son REER et attendre l’âge de la retraite pour le vider progressivement.

A la retraite, on gagne souvent moins que durant note période active et on a besoin de moins d’argent – donc on va avoir une assiette d’imposition plus basse et payer au final probablement moins d’impôts que si on avait laissé tout cet argent sur la tranche d’impôts la plus élevée.

Un bon endroit pour les actions US et le long terme…

Le REER dispose aussi d’un avantage important – un accord bilateral avec les US qui évite la « taxe étranger » de 15% sur les dividendes d’entreprises américaines.

Lorsque vous choisirez vos actions de REER, posez-vous la question si ce seront des entreprises rentables dans 20 ans – le REER, c’est le temps long…

L’immobilier, investir dans une maison / condo…

Sur l’immobilier, je vous renvoie à mes billets sur Louer ou acheter à Montréal, ainsi que sur les Vraies choses à savoir avant d’acheter un condo à Montréal.

Mais sur le plan fiscal, le gros avantage de l’immobilier est la non-taxation des gains provenant de la vente de son domicile principal. Avec l’augmentation folle des prix de ces derniers mois, certains se sont fait des fortunes.

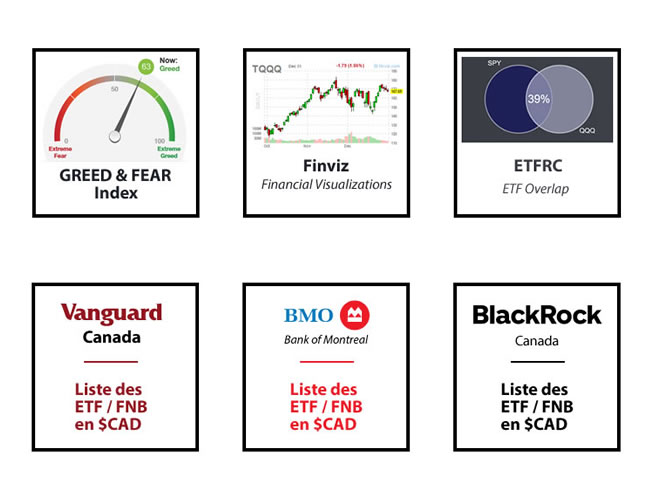

Placer son argent en bourse au Canada

Le Canada offre aussi un avantage que peu de gens réalise –> un accès ultra simple aux marchés US, soit via des ETF canadiens permettants d’investir de manière large ou ciblées aux US, soit directement en dollars US. En effet, les comptes de trading des banques ou de Questrade dispose d’office d’une ligne en dollars canadien et d’une autre en dollars US. Il existe même des moyens comme la stratégie du Norbert Gambit pour éviter les frais de taux de change.

Avoir un accès total au marché US à bas prix est une chance qu’il faut saisir et qui milite en faveur d’un placement agressif en bourse, soit sur un compte normal (non enregistré) soit dans un CELI ou REER.